基本データと取り上げた理由

株価:2036円(人々は、スタートでふらつくも態勢を整えて一気に駆け抜けたところでまたふらついてる。)

基本データ

| コード | 企業名 | 市場/業種 | 時価総額(億) | 決算期 |

| 6230 | SANEI | 東証ST/機械 | 93.21 | 2026/03予 |

| 予想売上(億) | 予想営業利益(億)/利益率 | 長期平均営業利益率/年 | PER | PBR |

| 300 | 22/7.33% | #DIV/0! | 6.43 | 0.66 |

| 売上成長率(年複利/期間) | EPS成長率(年複利/期間) | BPS成長率(年複利/期間) | 予想ROE | 平均ROE/年 |

| 5.37%/7年 | 13.22%/7年 | 9.52%/6年 | 10.21% | - |

| 長期営業CF(億)/年 | 長期投資CF(億)/年 | 長期FCF(億)/年 | 長期平均FCF(億/年)/年 | 実績ROA |

| 68/7年 | -51/7年 | 17/7年 | 2.45/7年 | 5.16% |

| 総資産(億) | 自己資本(億) | 自己資本比率(%) | 配当利回り(%) | 配当性向 |

| 243.66 | 142.01 | 58.3% | 3.14% | 20.21% |

今日は分析。2025/7/12のKAUB+データから発行株式数のわりに出来高が小さい出来高比率が0.05%以下で、プラスサム(見込みBPS成長率+配当利回り)が10%以上のもの(対象139銘柄)から気になったものをチョイスして分析比較します。不人気(出来高少ない)ものから実は優秀なものを拾う意図。SANEI。水栓金具専業。主にKABU+,銘柄スカウター,IRBank,株探からデータ取得今回データは2025年07月11日取得。

業績財務CF推移とそれに対する分析

業績

ざっくり業績推移をみてひと言「あげ」

こういうの。オサレ系水回り金具。

商品のご案内 | SANEI|デザイン性に優れた水まわり用品、水栓メーカー

のなかでこういうの。

GPTまとめ。

●事業概要

ざっくり概要:SANEIは1954年創業の水栓金具・バルブ・配管部材など水回り製品の総合メーカーで、デザイン性とウルトラファインバブル技術など独自の高付加価値製品で差別化を図る SANEI|デザイン性に優れた水まわり用品、水栓メーカーウィキペディアMetoree

主なセグメント:

-

製品ライン:混合栓・センサー水栓・シャワーヘッド・配管システムほか SANEI|デザイン性に優れた水まわり用品、水栓メーカー

-

販売チャネル:①管工機材(設備業者向け)②リテール(EC・ホームセンター)③住設メーカー向けOEM IR Bank

事業モデルが似ている著名上場企業:TOTO〈5332〉、LIXIL〈5938〉、(未上場)KVK・カクダイ等の水回り設備メーカー ウィキペディア

●競争優位性

格付け:★★★☆☆(3/5)

理由:

-

国内3・海外1工場を基盤に5万点超の多品種少量生産体制でニッチ需要に対応できる柔軟性 証券リサーチセンター

-

日本初のシャワー付湯水混合水栓など技術・デザイン面で先行事例を持ち、高機能シャワーが直近の成長ドライバー ログミーファイナンスログミーファイナンス

-

OEMを含む多層チャネルとブランド浸透でリフォーム・非住宅需要を取り込む一方、規模の経済や素材価格影響では大手に劣るため“中程度”評価とした IR BankSANEI|デザイン性に優れた水まわり用品、水栓メーカー

●大きなトピックと注意点

-

過去最高売上:高付加価値シャワー等の販売拡大と価格改定で2025年3月期売上高は+3.4%の284億円、過去最高を達成 IR Bankログミーファイナンス

-

バリュエーション:予想PER6.4倍・PBR0.65倍、ROE10%と資本効率改善中ながら依然PBR1倍割れ IRバンクIRバンク

-

原材料高リスク:銅・真鍮価格上昇が利益を圧迫、価格転嫁で対応もマージン感応度は高い IR Bank

-

住宅着工減少:国内住宅着工低迷は管工機材向け需要の逆風、非住宅・リフォーム向けと海外展開で補う戦略 IR Bank証券リサーチセンター

-

海外展開:中国工場を活用したアジア展開を強化中で、海外売上比率拡大が次の成長ドライバー候補 証券リサーチセンター証券リサーチセンター

わりと最近上場したやつで、上場2020年以後でみると増収が続いて堅調。

毎期増益するほどではないですね。現状堅調ですがやはり製造業だし不動産や建設寄りでもありそうでシクリカルをみてたほうが良い気はいたします。

あまりデータないとエクセルの計算に不備がでたりするけど、BPSなどは以下。

となってるけど、ROEはおおよそ10%前後で、この手の製造業としてはちょい優秀な疑いはあるかも知れません。

原価率など。現状改善感は読み取れなく、その意味でやはり増収が大事でしょうか。

(IRBankから)

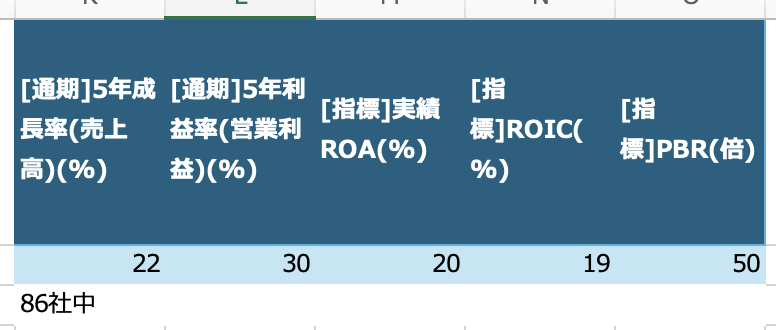

住宅関連86社でフィルタROICソート。

あまり実績は長くないですが、わりと上位グループのわりに低評価っぽいところがありますね。

86社にはSolvvyとか事業性が違うやつもありますし。

四半期。順調感ありますね。

(株探から)

決算資料。

決算説明資料 | SANEI|デザイン性に優れた水まわり用品、水栓メーカー

直近2025。

順調だけど計画は未達。「⾼機能・⾼付加価値製品の売上増加や販売価格改定の浸透」とかで増収。

計画は増収増益ですね。前期未達ではありますけど。

あとはこのへん。PBR今くらいだと不満のようです。

財務

なんか順調。資産増に自己資本比率も向上。

(IRBankから)

有形固定推移。上場を機に投資をすすめている感ある。

(IRBankから)

ほか見ません。CFみればわかるっしょみたいな視点から。

CF

営業CFでてだいたいFCFmでてますね。2023年以降比較的投資CF大きめ。

それで還元。配当性向あたり比較的低め。

「累進配当を宣言し、安定的な配当と長期・継続的な増配を目指す」とは言ってますね。実際その通りにきてますね。

(銘柄スカウターから)

月足週足日足の値動き判断

月足であげて調整感

週足であげから調整気味にあげ

日足であげ

確認。

評価・売買判断

テクニカル的には、2020年末上場で、1762から1277とかつけるもおおよそ、2021年2045をつけて下向き三角持ち合いの形成から、2023年上放たれの形で、1326から2620まで駆け抜けて、また1720までさげて調整気味の推移でここでも三角持ち合いを形成しつつあるような。日足レベルでは上昇に来てますし、目先は2000を破って2042で日足レベルでは強めの推移。

関税ショック1670をみながら2042超えでそれが週足2620越えて上昇継続形成を測る感じでしょうか。そんな感じで。

ファンダ的には、水栓金具専業というか蛇口専門感ある。わりと最近上場で上場後堅調。傑出した感じまではないけど、普通に業種内上位グループ感ありで優秀なんじゃないかの疑い。

財務を改善しながら投資を進めて目先も順調。で良化を伴いつつ成長してる感。

評価。

PER6.43/PBR0.66ほど。地味だけど順調寄りで成長を見せているニッチメーカーとしてみるとPBR0.6台はちょい低評価かなという感覚。ただSANEIとしてはPBR0.PBR0.5-0.8くらいのレンジで上も下の水準でSANEIの定位置。順調さと優秀さを信じてこの位置よりは上だろと待てるようなものかと見れるかが焦点かなとは思います。PBR1は市場方面視点からにどうかなあとは思いますけど。

リンク

KABU+:https://kabu.plus/

銘柄スカウター:https://monex.ifis.co.jp/index.php?action=tp2&sa=report_zaimu&bcode=6230

株探:http://kabutan.jp/stock/?code=6230

IRBANK:https://irbank.net/6230

その時の感情気持ち(個人的な独断で考えたことも加えてみる)

通常運転。暑いですね。

記事を気に入ってくださった方は↓をクリックしてくれると嬉しいです。![]()

![]()

記事補足してます。

この記事の表とデータとグラフは以下のツールで作成しました。

投げ銭。この記事やブログが役に立ったとかあったら投げてくれると嬉しいです。codocのアカウント登録とログインが必要でクレジット支払いコンビニ決済ができます。

※有料部分の中身はありません。