基本データと取り上げた理由

株価:585円(人々は、退屈な日々に飽きて勢いよく飛び出たものの早まったと後悔ししている。)

基本データ

| コード | 企業名 | 市場/業種 | 時価総額(億) | 決算期 |

| 9274 | KPPグループホールディングス | 東証PR/卸売 | 428.48 | 2024/03予 |

| 予想売上(億) | 予想営業利益(億)/利益率 | 長期平均営業利益率/年 | PER | PBR |

| 6500 | 170/2.62% | 0.85%/9年 | 3.99 | 0.62 |

| 売上成長率(年複利/期間) | EPS成長率(年複利/期間) | BPS成長率(年複利/期間) | 予想ROE | 平均ROE/年 |

| 6.6%/8年 | 30.9%/8年 | 7.48%/7年 | 15.51% | 9.48%/9年 |

| 長期営業CF(億)/年 | 長期投資CF(億)/年 | 長期FCF(億)/年 | 長期平均FCF(億/年)/年 | 実績ROA |

| 283/8年 | 40/8年 | 323/8年 | 40.36/8年 | 5.06% |

| 総資産(億) | 自己資本(億) | 自己資本比率(%) | 配当利回り(%) | 配当性向 |

| 3306.62 | 677.31 | 20.5% | 3.76% | 15.02% |

今日は分析。2023/6/8のKABU+データをみながら気になったものをチョイスして分析。KPPグループホールディングス。元国際紙パルプ商事。。主にKABU+,銘柄スカウター,IRBank,株探からデータ取得今回データは2023年06月09日取得。

業績財務CF推移とそれに対する分析

業績

ざっくり業績推移をみてひと言「あげ」

紙・パルプの専門商社、国内最大手・世界紙卸商3位で紙の商社ですね。

「王子製紙・日本製紙等の製紙会社から仕入れた紙・板紙を国内外に販売、製紙原料(古紙の回収)の製紙会社への納入を主要業務に、不動産の賃貸業、紙製品の加工業等」

世界企業。セグメント。

(銘柄スカウターから)

原価率とか利益率とかいかにも卸売ですが、近年数字が変わってきてます。

(IRBankから)

2019年12月

=KPPグループ=豪州でパッケージ事業強化 - Papermall(ペーパーモール)

2020年にAntalis S.A.Sを買収。

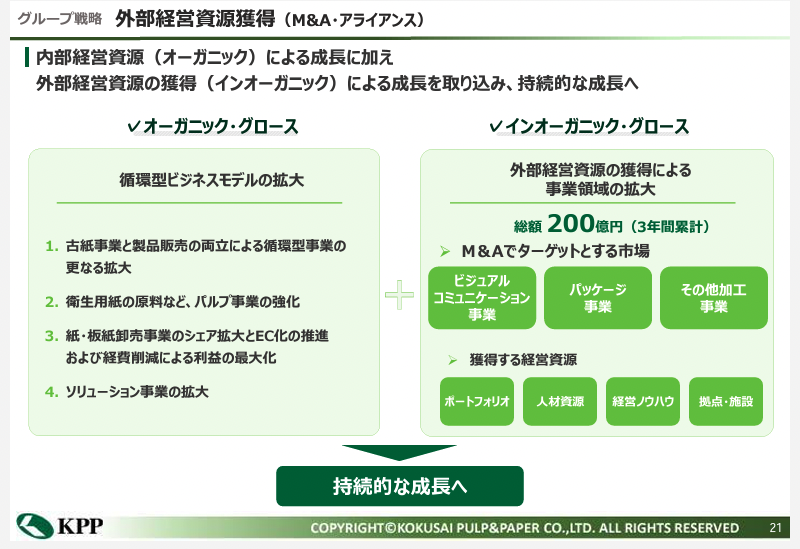

中期経営計画でグローバル志向が強いものを打ち出して拡大方向に来てるようですね。

グローバル化する国際紙パルプ商事 紙から循環型社会の実現目指す | 2022年6月号 | 事業構想オンライン

その後もちょくちょく買収決めてるようです。

2022年4月。

=KPPグループ=独の包材企業グループ買収 - Papermall(ペーパーモール)

2022年8月。

=国際紙パルプ商事=連結子会社がスペインのパッケージ企業を買収 - Papermall(ペーパーモール)

2023年4月

KPPグループホールディングスのスペイン子会社が、産業用パッケージ販売事業を譲受け|M&Aニュース|日本M&Aセンター

現状そんな感じで、増収し利益率の増加が出ている感じにはなってきてます。

ROEなどもはねてますね。現状低ROEでBPSも増えないから、高ROEを出しBPSが増えだしたにはなっていて、この路線を維持できるかどうか?

中期計画。

中期経営計画 | IRライブラリ | IR情報 | KPPグループホールディングス株式会社

第三次をみますと買収で大きく事業規模が変化。

利益率向上は買収したものが高粗利率だからとなりそうです。

しばらくはこの高収益なところを伸ばすつもりでいるようですね。自己資本比率も内部留保の蓄積でなすとしてますので買収とかは静かになるかもしれません・・といいつつMAはすると言ってますね。

という感じですが、大枠としてこのへんの中期計画の方針に賛同するかしないかで、出てる数値目標の2025年3月で売上6500億営業利益145億営業利益率2.2%ROE12%自己資本比率25%あたりができるか?で測るのがええんでないかと思いますが・・・これだと目先から後退ですね。どう考えるか。

財務

2021から資産加速。総資産は2020年1893億から2023年3306億まで。一方有利子負債が478億から943億で基本借りて買収のムーブでしょうか。

目先3300億の総資産のうち有形固定370億でこれは伸びてて目先に投資が盛んになってるのはありそうです。

流動が2436億。もちろん増えてますが中身は手形売掛類で1300億の商品720億現金300億という感じでしょうか。いずれも増えてるかな?

のれんが大きそうに思えますが53億程度でわりと小さめ。その他投資有価証券170億などが目立つ感じでしょうか。

商品手形現金が多めでこのへんは普通に卸ですかね。

負債は2628億で2021で一気に増えましたね。有利子負債943億。のほかは手形売掛935億にあとこまごまでしょうか。

財務は後退ですが良くはないですが、卸としてはよくある水準で、劣悪ってほどでも。ちなみに自己資本比率25%ほどは買収前程度ですね。ここまで戻せば財務劣化無しに成果があったと示せるラインというところでしょうか。

CF

2021年に営業CFマイナス。これは仕入債務の影響で買収後も踏まえると結構営業CFは安定的なようには。

2021の投資収入は「有形固定資産売却による収入及び連結範囲の変更を伴う子会社株式の取得による収入等」でたぶん主に保有不動産売却のせい。

買収とかはしながら、大枠は上記の投資収入に手を付けてない感じで余力になってますね。まあ有利子負債増えてる分もありますが。

還元は増配してますが配当性向は低め。ちょこっとですが自社株買いも入りだしてますね。

月足週足日足の値動き判断

月足でもみ合いから噴火鎮火

週足で盛り上がって盛り下がる

日足でさげ

確認。

評価・売買判断

テクニカル的には、持株会社化だけど現在連続性を確認できるのは2018年からで、上場?からコロナまで落ちて2022年5月までおおよそヨコヨコ感ある推移が急騰して年末までに1067まで。以降は下落で、急騰調整の動き。

目先はいかにも調整か戻る局面で入り難いですが、2022年からの上昇が長期初動になるシナリオを追うなら目先安値566とかが基準になるんですかね。すぐ切れそうな気はしますが。ヨコヨコ安値196とか動意前の安値284とかは基準になるかもですがもう遠いですね。

ファンダ的には、紙系商社。中期計画に従い買収を絡めて世界企業になりつつ。この路線を支持するかどうか。買収したのが高利益率で利益率が高くはなってきてます。財務に負担。買収が借りて買収のムーブなので相応の財務負担が生じてます。これは財務は改善するとしてますね。同時に手元に現金はおいて買収とかもすると言ってる感じです。総じて業績は買収が成功し目先は良化してる感じですが、今後ちゃんと運営できるか?は焦点になるかもです。やはり中期計画で出している数字が実現できるか?で測るのが良いとは思います。

評価。

PER4のPBR0.65ほど。低評価になりそう。PER4台はKPPとしても低い方で基本低評価が続いてます。PBRでは平均取れば平均より下って感じですが、2020年まではPBR0.3台もあるような低評価だったのでつまりは2019年以降くらいの方針になってからの変化を評価するかしないかにはなりそうです。

出してる数値目標が後退で弱めはわりますが、ROE二桁でPBR0.6ほどは卸としてみても評価低めな気がしますので、保守的な目標が達成できるなら悪いことにはならないだろうとは見れたりはしますがどうでしょうか。まあ計画通りだと化ける感じはないですかね。上振れしたりすると面白くなるかも知れませんが。

リンク

KABU+:https://kabu.plus/

銘柄スカウター:https://monex.ifis.co.jp/index.php?action=tp2&sa=report_zaimu&bcode=9274

株探:http://kabutan.jp/stock/?code=9274

IRBANK:https://irbank.net/9274

その時の感情気持ち(個人的な独断で考えたことも加えてみる)

平常運転ですかね。

記事を気に入ってくださった方は↓をクリックしてくれると嬉しいです。![]()

![]()

記事補足してます。

この記事の表とデータとグラフは以下のツールで作成しました。