投資関連で日々比較や分析したり、思ったこと感じたことを書いていく日記です。 あくまでもあとから見なおして俺って馬鹿じゃんと問題認知確認するためにやりましょうという課題ですので、ここに書いてあることを真に受けて損しても知りません。 今日は比較。業績データはだいたい銘柄スカウターさん。株価・指標データは株プラスさんで財務は最新通期実績。またIRBankさんも見ながら記事を作ってます。

比較銘柄

シンプレクス・ホールディングスとその他

株価

1051円(人々は、スタートダッシュで体勢を崩すも体勢を整えるとロケットダッシュを決めてきている。)

チョイス理由とバブルチャート

今日は比較。GPTにブログでやったリスト出して、やってないか2020年以前扱って以後扱ってないものから自分好みそうな銘柄20個挙げてといって出てきたリストから、2週かけて10個分析比較します。比較の会社と数字は上記の通り。各データは-年月-日取得。

シンプレクス・ホールディングス。金融系システム開発。比較に金融システムっぽい

Finatextとアイティフォー。ゲストに顧客っぽい金融機関代表じもと。まだ年始であんまりやる気ないのでざっとながします。

CAGRとROA比較。成長力はないけど高ROAなアイティフォーとCAGR突き抜けてるシンプレクス。どっちも逆に突き抜けているじもとと半端(でも高成長)なFinatextの図。

各企業の数字とそれをみての所感

| コード | 4373 | 4419 | 4743 | 7161 |

|---|---|---|---|---|

| 企業名 | シンプレクス・ホールディングス | Finatextホールディングス | アイティフォー | じもとホールディングス |

| 市場/業種 | 東証PR/情報通信 | 東証GR/情報通信 | 東証PR/情報通信 | 東証ST/銀行 |

| 時価総額(億) | 2480.45 | 507.41 | 478.69 | 108.7 |

| 株価 | 1051 | 989 | 1715 | 405 |

| 決算期 | I 予 2026.03 | 連 予 2026.03 | 連 予 2026.03 | 2025.03 |

| 売上成長率(年複利/期間) | 89.14%/9年 | 48.46%/9年 | 2.89%/25年 | 3.15%/24年 |

| 長期平均営業利益率/年 | 18.9%/7年 | -8.7%/7年 | 13%/26年 | -1.1%/25年 |

| EPS成長率(年複利/期間) | - | 32.3%/9年 | 5.89%/25年 | -5.02%/24年 |

| BPS成長率(年複利/期間) | 1.24%/8年 | 23.42%/7年 | 6.3%/25年 | -2.36%/24年 |

| 平均ROE/年 | 11.7%/8年 | -1.6%/7年 | 11.6%/26年 | -2.5%/25年 |

| ROA | 12.0% | 6.4% | 12.5% | 0.1% |

| 平均営業CF(億)/期間 | 63.9/6年 | -12.2/6年 | 15.1/24年 | -38.6/23年 |

| 平均投資CF(億)/期間 | -9.1/6年 | -3.3/6年 | -6.2/24年 | 33.8/23年 |

| 平均FCF(億)/期間 | 54.8/6年 | -15.6/6年 | 8.9/24年 | -4.8/23年 |

| 見込み配当額(億) | 42.48 | 0 | 22.33 | 1.34 |

| 配当成長率(年複利/期間) | - | 0%/9年 | 15.06%/25年 | -9.15%/24年 |

| 配当利回り(%) | 1.71 | 0 | 4.66 | 1.23 |

| PER | 25.11 | 41.92 | 15.11 | 6.37 |

| PBR | 4.75 | 5.38 | 2.33 | 0.13 |

| ネットキャッシュ比率 | -0.5% | 5.5% | - | - |

| ネットキャッシュ比率(有利子負債除外) | 5.4% | 8.6% | 18.7% | 1532.5% |

| 総資産(億) | 790.22 | 190.26 | 239.52 | 24766.47 |

| 自己資本比率(%) | 61.8 | 47 | 79.5 | 3.3 |

シンプレクス・ホールディングス(4373)

業績

業績印象「あげあ」

雰囲気。システム開発系。銘柄スカウターとかは金融向けとか言ってるのでたぶん金融向け。

事業内容 | 企業情報 | シンプレクス・ホールディングス株式会社

GPTまとめ。

● 事業概要

・ざっくり概要:大手金融機関向けのシステム構築が主軸で、コンサル〜開発〜運用保守まで一気通貫でDX支援を行うタイプ。 株探+1

・主なセグメント:実質「金融向けDX/システム開発・運用」の単一事業(領域としては証券・銀行周りに加え、保険向けソリューションなど)。 シンプレクス・ホールディングス株式会社+1

・類似企業:野村総研(NRI)、TIS、BIPROGY、SCSK(※金融SI/ITコンサル寄りの比較)

● 競争優位性

・格付け:★★★★☆(4.0/5)

・理由:

-

金融機関の基幹〜収益直結領域に入り込みやすい(金融向けシステム構築が主軸)。 株探

-

戦略〜運用保守まで“責任を持つ”一気通貫で、顧客業務に組み込まれやすい。 シンプレクス・ホールディングス株式会社

・注意点:人材依存(採用/単価/稼働)と、金融IT投資サイクルの影響。プロダクト色が強い領域は規制・競争環境の変化も受けやすい。

● 大きなトピックと注意点

・トピック 1:保険領域(xInsurance)のように、業務一連をカバーする“業務ソリューション”側へ寄せられるか。 シンプレクス株式会社

・トピック 2:金融フロンティア(web3/暗号資産など)系のソリューション拡張は、当たり外れの振れ幅が大きいが夢はある枠。 シンプレクス株式会社

・財務/業績の補足:あなたの表だと長期ROEは二桁(平均11%台)で「出来上がったIT」寄り。一方、ネットキャッシュは厚くない側に見えるので不況耐性は要確認(財務戦略次第)。

成長してます。下記の90%とかは上場前絡むけど、2020年から2026(計画)でCAGRとると14.35%/6年とかでわりと高成長で、普通に利益というか利益率も伸びてますね。

成長性:CAGR89.14%/9年営業利益率:18.9%/7年

BPSなど。これも2020年からとると2022-2025で8.46%/3年ほどでここは順調くらいでyそうか。ROEあげてるので、EPSなら19.06%/4年(計画)まであがりますね。

EPS成長率-:BPS成長率1.24%/8年:平均ROE11.7%/8年:配当成長率:-

原価率など出てない期などもあり、測りにくさはあるけどROEとかROAそして利益率伸びていて順調なのと、そして原価率は労働集約とみると低めで、結構な高付加価値な印象は。

従業員。あるいは売れるほど利益率あがる定型ソフトがだす原価率・・というのは増員して一人あたりの数字が変わってないところからわりと労働集約な感じにはなりそう。

(IRBankから)

四半期。順調だなと。

(銘柄スカウターから)

年始であまりやる気ないのでここまで。

結構優秀だしそして順調な・・たぶん労働集約なシステム開発。

財務

資産増で、財務も改善も進んでますね。

(IRBankから)

前期末総資産790億で非流動で514億でうちのれん364億で、わりと総資産大きのと上記のBPSの推移などからファンドとかのイグジットでのれん載せられてるやつだなとは。このへんどうみるか。有形固定は16億ほどで極めて低くこのへんは事業に資産を要さない労働集約だなとは。

現金134億、営業債権130億で流動275億。

それで負債302億で有利子負債186億で、これものれんと一緒に載せられたやつっぽく、それを返す形で動いてますね。

CF

営業CFは普通に出てそして増える傾向ありそう。投資はすくなく、FCFはかなり余裕。それを財務に回ってる感ですね。

まだ有利子負債返すには時間かかりそうですが、前期でFCF102億のうち配当で30億とかなので、財務返済進むと還元余力はかなりでそうな。もっとも前期で結構自社株買いしてますね。

還元:配当利回り1.71%/配当性向43%/配当成長率-

Finatextホールディングス(4419)

業績

業績印象「あげて黒字化」

だって。

雰囲気的にBAASとか言ってて、定型ソフト感もあるけど、開発よりかは数字で確認するとして。

GPTまとめ。

● 事業概要

・ざっくり概要:「金融をサービスとして再発明」を掲げ、金融機関/事業会社向けに“金融インフラ(SaaS/クラウド基幹)”+周辺の開発支援、データ解析を展開。 Finatextグループコーポレートサイト+1

・主なセグメント:大きく 金融インフラストラクチャ/フィンテックシフト(ソリューション)/ビッグデータ解析 の3領域。 Finatextグループコーポレートサイト+1

・類似企業:マネーフォワード、SBI(※同じ“金融×IT”でもモデルはかなり別)、SHIFT(※開発支援側の見立てで)

● 競争優位性

・格付け:★★★☆☆(3.0/5)

・理由:

-

データ解析(ナウキャスト等)を含む複線で、金融以外も含めたユースケースが作れる。 note(ノート)

・注意点:黒字安定がまだ途上の局面だと、期待ROEは読みにくい(成長は強いが“質”の確立がテーマ)。

● 大きなトピックと注意点

・トピック 1:3領域(インフラ×ソリューション×データ)を、利益に結びつく形で束ねられるか。 Finatextグループコーポレートサイト

・トピック 2:証券/保険向けクラウド基幹の採用拡大(金融機関のシステム更新波に乗れるか)。 株探

・財務/業績の補足:あなたの表では長期は赤字/低ROEが混じるので、評価は「将来の二桁ROE化が本当に見えるか」勝負。

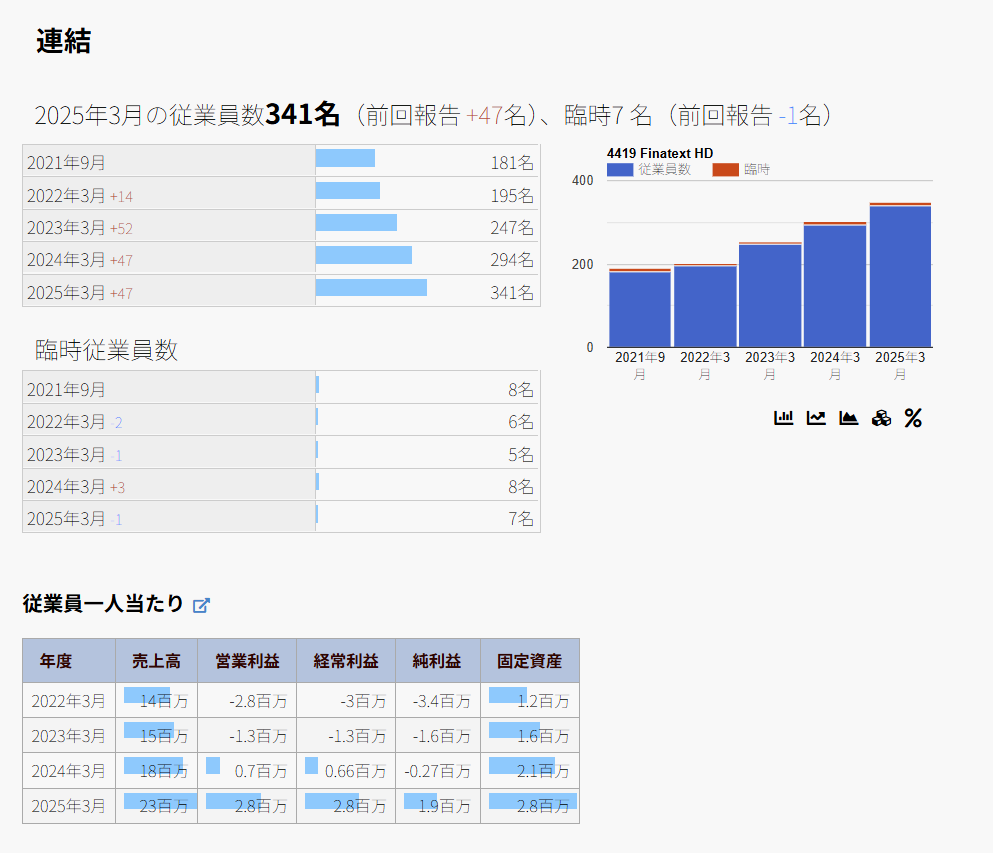

増収しつつ利益率も増で、ここ数年CAGR40%レベルで極めて高成長となりそう。

成長性:CAGR48.46%/9年営業利益率:-8.7%/7年

BPSはさほどふえてませんね。ROE高そうですがいうほど高くなくこれは10%前後をどうみるか。

EPS成長率32.3%/9年:BPS成長率23.42%/7年:平均ROE-1.6%/7年:配当成長率:0%/9年

増収もあり、原価率販管費へって利益率も向上。とかで高成長でも利益率も高くなってるけど、ROEROAはそれには見合う水準に至ってないかな感もありでこのへんどうみるか。

ただ従業員見ると増員しながら一人あたりの売上そして利益を急激に伸ばしてきておりこのへんはSaaSなどの非労働集約の定型ソフトみたいな傾向も認められるので、大きな増収が続けばこのへんはひっくり返るほど見違える可能性もあるかも。

(IRBankから)

成長傾向だけど、ブレはありますね。目先2Qでわりと大きな増収+29%。通期でも大きめの増収計画42%。

(株探から)

あとは決算資料でも。

決算説明資料|IRライブラリ|株式会社Finatextホールディングス

ここでははりませんけど資料は充実してるししっかりしててかなりできる会社な印象。

財務

資産増傾向でもあまりBPSなど増えてなく、利益剰余金はマイナス。

(IRBankから)

前期末総資産190億で流動180億で、証券業による委託金60億とかの証券関連で80億程度でしょうか。ほかに営業貸付金27億売掛15億現金44億など。

負債は93億は固定負債ほぼなさそうで、有利子負債16億は現金以下で、財務の筋はよさそうで、主な負債は証券業による預り金53億とかですね。このへんで顧客?のお金も引き受けてそうで単純なソフト屋よりはもっとややこしそうなBSしてますが、とりあえず財務は(貸倒とかないのが前提で)健全そう。

CF

営業CFマイナス。上記の証券関連でキャッシュアウトが大きそうですね。そのぶんBSに入ってはいますが。それを財務で補う形にはなってますね。そのへんもありあまり資金繰りはよろしくないかな感は。まあ成長すればバランスするかもですけど。

還元:配当利回り0%/配当性向0%/配当成長率0%/9年

還元なし。現状はする余裕もあまりないかも。

アイティフォー(4743)

業績

業績印象「あげ」

システム開発。金融向けもやってるくらいでしょうか。小売向けとかも。

GPTまとめ。

● 事業概要

・ざっくり概要:金融機関・自治体・小売向けに、システム(開発/保守)+機器/基盤+BPO(業務受託)まで提供する“業務ITど真ん中”。 IRBANK+1

・主なセグメント:①金融/公共・小売向けの業務ソリューション、②セキュリティ/基盤、③キャッシュレス決済系、④自治体向けBPOなど。 株式会社アイティフォー+1

・類似企業:TIS、GMO-PG(決済寄りで部分比較)、NSW(業務SI寄りで部分比較)

● 競争優位性

・格付け:★★★☆☆(3.5/5)

・理由:

-

会社として“地方銀行向け”など特定領域で強みを打ち出している(ニッチ深掘り型)。 株式会社アイティフォー

・注意点:成長株というより堅実株になりやすく、評価は「安定CF×還元」前提になりがち(高PERの正当化は難しいタイプ)。

● 大きなトピックと注意点

・トピック 1:キャッシュレス決済プラットフォームの伸長が、従来SIの上に乗る“追加エンジン”になるか。 株式会社アイティフォー

・トピック 2:自治体BPOは人材/オペ品質が競争力になる一方、採算管理が重要。 株式会社アイティフォー

・財務/業績の補足:あなたの表では長期ROEは二桁で、配当利回りも高め=「堅実に株主へ返すIT」。

長期に成長だけど近年は順調そう。利益率もあげてきてますね。

成長性:CAGR2.89%/25年営業利益率:13%/26年

BPS右肩。近年はROEもあげてきてる感。

EPS成長率5.89%/25年:BPS成長率6.3%/25年:平均ROE11.6%/26年:配当成長率:15.06%/25年

原価率などは維持で販管費はさげて利益率改善。これは労働集約っぽい。ROEやROAもあげてきて、わりと高い水準まで。

従業員も。一人あたりを改善してきてる。増員は正社員よりは臨時でこなしてそうなのをどうみるか。

(IRBankから)

四半期。足踏み感ありますね。直近2Qでも減収減益。通期だと増収増益計画ですね。

過去計画は上振れも下振れも。

(株探から)

ここでは貼らないけど決算資料とか。

財務

財務よくて資産増。

(IRBankから)

中身みません。みなくていいと判断した。

CF

だいたい営業CFでてFCFもでてますね。目先大きな投資してそうですが有価証券のせい。

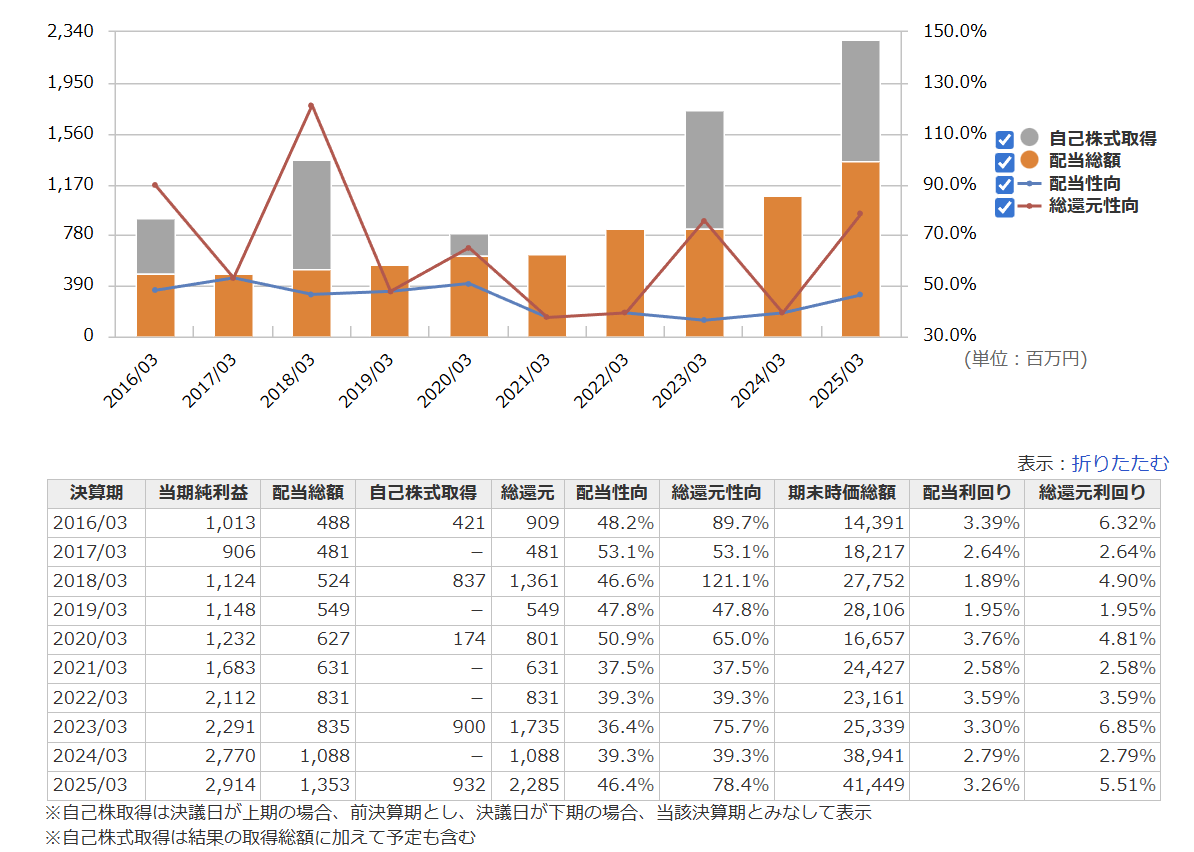

還元:配当利回り4.66%/配当性向70.5%/配当成長率15.06%/25年

増配傾向で余裕で自社株買いも「連結配当性向は50%を目標に配当を実施」だって。

日足週足月足の値動き判断

月足であげて崩れるも、伸びて加速

週足であげ

日足でもみあい

確認。

評価・売買判断

シンプレクス・ホールディングス(4373)

テクニカル的には、2021年に上場で415から842にあげるもすぐに366までに急落してからは上昇トレンドで、2023年までに741まで以降は452-750のレンジを形成から、2025年4月以上で上昇になってきてる感じで、2022年以降の月足の上昇、調整をこなして上昇にきてる感じで、目先は915-1225からの三角持ち合いっぽい形成で、ここでまたこなして上昇を期待するか。日足960とか、目先1019などを基準に1146を破るような形になると、上昇トレンド継続っぽいなるのでそのへん測りながら。

ファンダ的には、たぶん金融系のシステム開発。成長してるし結構優秀でかつ、年々利益率やROEなどあげてきてめっぽう順調だなと。

ただ人はとっても一人あたりの数字は改善しない労働集約なところはありそうで、また上場時に背負ったと思われるのれん及び有利子負債で、それを返済してるようなIFRSというところをどうみるかとか。すでに結構な規模で時価総額も高く中小の小ではないねみたいなあたりからの成長限界などをどうみるかみたいな視点はあるかもしれない。

評価。

PER25.11/PBR4.75ほど。 わりと優秀な企業が結構評価されてる案件だとは。このへんのPER帯は超大手SIERに近い水準、中小のシステム開発だとかなり優秀でもPER20もついてないものが多く、優秀さを踏まえてもその評価差をどうみるかでしょうか。ちなみにシンプレクスとしてもPER25ほどはPER17-30くらいのレンジでまあまあ高いくらい。

4419(Finatextホールディングス)

金融系ソフト。労働集約な開発よりはBAASなどで規模があがると利益率あがりそうなソフト屋っぽい推移できてて、高成長みせながらわりと目先大きく利益が出だしてるようには。同時にBSなどで証券関連の項目が大きめにありCFもこれ所以っぽい感じで営業CFマイナス。有利子負債などは大きくもなく自己資本比率などよりは健全っぽいですが、このへんをどうみるかというか、CF面では儲けてないとなるのをどうみるか。

評価。

PER41.92/PBR5.38ほど。 高評価。かなりの高評価ですが、利益ではじめとも見れる曲面でうまくいけば高評価を覆し報われるシナリオも考えうるところではあるけどどうみるか。

財務CF面も、状態がいいとも言えずこれを状態悪いと見るか、これからどんどんよくなるか?とみるかでしょうか。わりと当たっても外れてもでかい宝くじ案件のようには思えます。

アイティフォー(4743)

順調なシステム開発だなとは。成長してて財務もCFも問題なさげで、目立つ感じじゃないけど、長期に地味に改善で結構優秀だなとは。

若干気になるのは増員を臨時でこなしてそうなところでしょうか。

評価。

PER15.11/PBR2.33ほど。 システム系でよくあるくらいの評価帯。配当+BPS成長で年8-10%くらいとみてみるとそんなに妙味もないかもでけど良化も続くという前提でみるとこれでもいいかもしれません。PERくらいでPER10-25くらいのレンジでPER15ほどはいかにも上も下も位置。長期付き合うなら下で拾いたいですがさて。

じもとホールディングス(7161)

業績印象「停滞蓄財できず」

きらやか(山形)と仙台(仙台)銀行が合体で地元。

GPTまとめ。★1いただきました。長期にROE低くてBPSをあげられるかどうかも怪しい以下くらい。

● 事業概要

・ざっくり概要:地方銀行グループの持株会社。主要子会社は きらやか銀行 と 仙台銀行。 jimoto-hd.co.jp+1

・主なセグメント:銀行業務(地域金融・融資・預金など)が中心。 jimoto-hd.co.jp+1

・類似企業:他の地銀HD各社(コンコルディア、ふくおか等 ※規模も収益構造も違うので“参考比較”)

● 競争優位性

・格付け:★☆☆☆☆(1.5/5)

・理由:

● 大きなトピックと注意点

・トピック 1:グループとしての再建・収益体質改善(本業支援の実効性)。 jimoto-hd.co.jp

・トピック 2:金利環境変化・信用コストの波が、そのまま利益に直撃しやすい。

・財務/業績の補足:PBRが極端に低いときほど「なぜ低いか(構造問題か一過性か)」の切り分けが主戦場。

PLとみると停滞っぽいけど20023-2024で大きめの赤字。

BPSなどみるともっとひどくて、BPS伸ばすどころか減らしてますね。

長期の数字は以下です。長期平均ROEマイナスでBPSもマイナスですね。

端的に長期に企業価値を増やせてないとはなりそう。

成長性:CAGR3.15%/24年営業利益率:-1.1%/25年

EPS成長率-5.02%/24年:BPS成長率-2.36%/24年:平均ROE-2.5%/25年:配当成長率:-9.15%/24年

そんな感じですが、評価は極めて低いPBR0.13のようです・・・も、株探あたりではPBR2.2ほどになってて、このへんは優先株の存在からのBPSの計算方法の違いってことになりそうですが、いずれにせよPBR0.1ちちょいでもBPSも増やせない財産増やせない価値増やせないものを安いとみるべきかみたいな視点。解散でもしてくれればプラスかもですがちゃんと貸し出しなどもある事業している銀行が顧客放り出して解散とはなかなか期待しづらいのではないか。

その辺踏まえて。

評価:PER6.37/PBR0.13。

参考データリンク

銘柄スカウター:https://info.monex.co.jp/news/2017/20171026_01.html

株プラス:https://kabu.plus

IRBANK:https://irbank.net/

その時の感情気持ち(個人的な独断で考えたことも加えてみる)

特に泣く通常運転。市場は突き抜けてるみたいだけど。

記事を気に入ってくださった方は↓をクリックしてくれると嬉しいです。![]()

![]()

記事補足してます。

この記事の表とデータとエクセルの黒グラフは以下のツールで作成しました。

投げ銭。この記事やブログが役に立ったとかあったら投げてくれると嬉しいです。codocのアカウント登録とログインが必要でクレジット支払いコンビニ決済ができます。

※有料部分の中身はありません。